100% do CDI quase nunca é 100% do CDI

Você entra no site da sua corretora.

Sobrou aquele dinheiro do mês e você vai fazer seu investimento.

Como a bolsa anda maluca e você sabe que não tem estômago para o sobe e desce constante de preços, vai comprar um CDB.

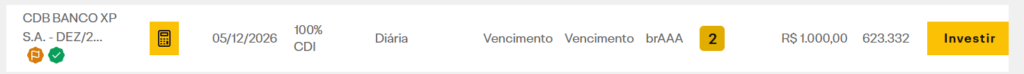

Olha as suas opções e encontra essa:

Então você pensa: “Bem, a XP é gigante no Brasil, e a rentabilidade é de 100% do CDI. Parece bom.”

Parece.

O que não fica claro é que a rentabilidade deste CDB não está considerando o imposto de renda.

Isso significa que no fim das contas, você não receberá 100% do CDI, e sim um percentual de 100% do CDI, uma parte apenas.

Vamos entender.

Todo investimento de renda fixa no Brasil incorre em imposto de renda, debitado na fonte. Existem algumas exceções, alguns tipos de renda fixa que não sofrem imposto de renda e que vou cobrir mais adiante. Mas a regra é clara: ganhou dinheiro investindo, tem que pagar imposto de renda.

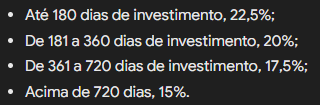

Para renda fixa, a regra de imposto de renda está vinculada ao tempo. Quanto mais tempo você fica com o investimento, menos imposto de renda será recolhido da sua rentabilidade.

Essa é a tabela atual:

Perceba, a menor alíquota de imposto é de 15%. Para pagar a menor quantidade de imposto de renda, você precisa ficar com o investimento por dois anos, no mínimo.

Isso significa que se você compra no dia 02/01/2025, um CDB que vence dia 02/03/2025, ou seja, 59 dias de investimento, a rentabilidade será descontada de 22,5%. Ou seja, na data do vencimento, que você deve receber o dinheiro de volta, receberá o que você investiu adicionado de 77,5% do que rendeu o CDI.

No exemplo inicial do CDB Banco XP, se hoje for dia 06 de desembro de 2024 e considerando o vencimento do CDB, que é dia 05/12/2026, temos 729 dias. Isso significa que nesta data, 05/12/2026, não receberemos nosso dinheiro adicionado de 100% do CDI, e sim, o nosso dinheiro adicionado de 85% do que rendeu o CDI entre 05/12/2024 e 05/12/2026.

Lembrando que se o investimento for resgatado nos primeiros 30 dias, ainda existe outra taxa chamda IOF então evite resgatar investimentos de renda fixa antes de 30 dias do prazo.

Anteriormente, eu disse que alguns títulos de renda fixa são livres do Imposto de renda. São eles principalmente: LCI, LCA, CRI, CRA e LCD.

Normalmente estes títulos possuem vencimentos muito longos e não possuem liquidez, ou seja, dificilmente você poderá vendê-los antes do vencimento. Também envolvem outras questões como dificuldade de análise, dificuldade de acesso à informações, e outras complicações que tornam investimento neles menos recomendáveis para o público em geral, pelo menos de forma direta.

Simplesmente ver na sua corretora que um título rende 100% do CDI ou 120% do CDI e algumas siglas não é suficiente para tomar uma boa decisão de investimento.

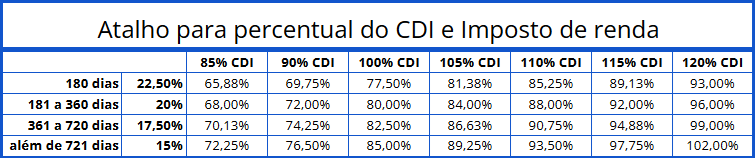

Mas para ajudar, fiz uma tabela que vai te facilitar a entender a questão do imposto de renda e dos percentuais do CDI.

Perceba, você só começa a realmente ganhar 100% do CDI em uma aplicação que for resgatada após no mínimo 2 anos e que renda mais que 120% do CDI (descontos percentuais não são apenas algébricos, ou seja, 115% – 15% não é 100%).

Sendo assim, cuidado para não comprar gato por lebre. Aquele CDB que alguém te empurrou, dizendo que paga 110% do CDI e que vence rápido, daqui a só 7 meses, vai te pagar 88% do CDI no máximo, porque ainda podem existir taxas de administração embutidas nessa rentabilidade.

Como com qualquer tipo de investimento, a principal recomendação aqui é que você saiba o que você está comprando. Entenda o que você está fazendo. Se não souber, se não entender, não faça.

Caso você queira navegar esse mar de incertezas e armadilhas com mais segurança, com orientação e com um guia para evitar que você encalhe seu patrimônio, entre em contato.

Toda semana receba o Relatório RP com táticas para você aplicar na sua viagem rumo à independência financeira.

Compartilhar: